保险资管公司收紧向个人投资者发行保险资管产品 业内:个人业务量少影响有限

- 保险金融

- 2024-06-05

- 96106

5月24日,记者从业内获悉,监管部门近期对部分保险资管公司进行窗口指导,要求控制个人投资者投资保险资管产品的规模,并建议不新增发行面向个人投资者的保险资管产品。

对此,有保险资管公司人士告诉记者,近期在与同业交流时听说过这一消息,部分保险资管公司收到相关要求。不过由于个人业务量很少,多位资管机构业内人士表示,其所在公司并未收到相关通知。

建议不新增发行面向个人客户的保险资管产品

据悉,监管部门前不久对部分保险资管机构进行窗口指导,强调聚焦主业,以保险资金运用管理为核心,要求控制个人投资者投资保险资管产品的规模,并建议不新增发行面向个人客户的保险资管产品。据了解,相关保险资管公司已经在开始梳理个人业务。

2020年3月,为对接资管新规,规范保险资管产品业务发展,统一保险资管产品监管标准,原银保监会发布《保险资产管理产品管理暂行办法》,明确保险资管产品定位为私募产品,主要面向保险机构等合格投资者非公开发行,并首次规定保险资管产品的合格投资者包括符合条件的自然人。

根据规定,自然人需具有两年以上投资经历,且满足以下条件之一:家庭金融净资产不低于300万元人民币,家庭金融资产不低于500万元人民币,或者近三年本人年均收入不低于40万元人民币。

保险资管产品包括债权投资计划、股权投资计划、组合类产品和监管部门规定的其他产品。根据相关细则,针对个人客户的保险资管产品为组合类保险资管产品。

2020年9月,银保监会发布《保险资产管理产品管理暂行办法》配套规则,根据细则要求,组合类产品可以投资银行存款、债券等标准化债权类资产、股票、公募基金、保险资产管理产品等银保监会认可的其他资产。

《每日经济新闻》记者在采访中了解到,发布面向个人投资者的资管产品的保险资管机构并不多,多位保险资管机构人士对记者表示,由于没有发布过相关产品,所以并未收到相关指示。“听说有同业有收到,不过我们没有收到这个窗口指导,因为我们就没发过面向个人投资者的产品。”某保险资管内部人士对记者表示,那些有针对个人投资者发产品的保险公司是收到这个指示的,不过影响也不大,这类产品量很少。

保险资管机构受托管理总规模近25万亿元

2003年,伴随着原保监会保险资金运用监管部和我国第一家保险资产管理公司成立,开启了保险资金运用独立化、专业化运作的新征程。如今20年过去了,我国保险资管机构也扩大到34家。

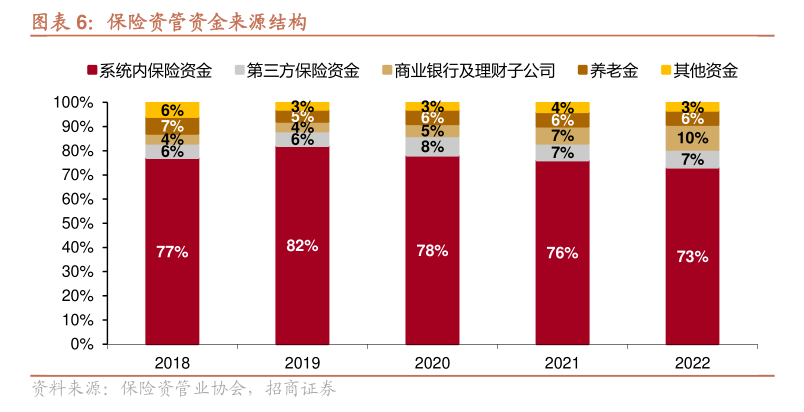

“20年来,中国保险资产管理行业实现了从无到有、从小到大、从分散到集中、从管理内部保险资金到全能资管机构的一次次跃升,成为我国金融体系和金融市场的重要组成部分。”中国保险资产管理行业党委书记、执行副会长兼秘书长曹德云撰文指出,多家保险资产管理公司相继开业、受托管理总规模近25万亿、市场占有率在大资管行业位列三甲。此外,全行业另设有11家香港子公司、16家保险私募股权管理公司,以及200余家资产管理中心或资产管理部门,形成了多层次资产管理主体。

曹德云认为,当前,世界百年未有之大变局加速演进。面对复杂严峻的国际形势和艰巨繁重的国内改革发展稳定任务,保险资产管理业需要应对的风险和挑战、需要解决的矛盾和问题比以往更加错综复杂,包括经济中长期增速下行对投资带来新挑战、资产端、负债端双重压力对资负管理带来新考验等。

因此,曹德云建议,面对新形势新任务,中国保险资产管理业要继续围绕高质量发展这一主题主线,在深入分析高质量发展内涵的基础上,找准高质量发展着力点,坚持金融工作的政治性、人民性,更好地履行新时代新征程赋予的新的职责使命。(记者 袁园)